В 2025 году криптовалютный рынок переживает новую волну инноваций - не за счёт новых монет, а за счёт того, как мы используем уже существующие активы. Ликвидный рестейкинг - это не маркетинговый термин, а реальный способ зарабатывать в 2-3 раза больше, чем при обычном стейкинге, не теряя при этом возможности торговать или использовать свои токены в DeFi. Если вы держите ETH, SOL, AVAX или другие альткоины, но не знаете, как извлечь из них максимальную выгоду - эта статья для вас.

Что такое LST и LRT, и зачем они нужны

Представьте, что вы стейките 10 ETH, чтобы получать вознаграждение за участие в сети Ethereum. Но эти 10 ETH становятся замороженными - вы не можете их продать, перевести или использовать в пулах ликвидности. Это как положить деньги на депозит и забыть о них на год.

LST (Liquidity Staking Tokens) - это токены, которые вы получаете вместо замороженных активов. Например, вы вносите 1 ETH в Lido и получаете 1 stETH. Этот stETH - это не просто чек. Это полноценный актив, который можно торговать на биржах, использовать в кредитных протоколах вроде Aave или Compound, или вкладывать в пулы ликвидности. Вы сохраняете доходность от стейкинга (около 4-6% годовых для ETH), но при этом ваш актив остаётся ликвидным.

LRT (Liquidity Restaking Tokens) - это следующий уровень. Вы берёте свой stETH и снова стейките его, но уже не в Ethereum, а в другом протоколе - например, в EigenLayer. Там вы помогаете обеспечивать безопасность других блокчейнов, и за это получаете дополнительный доход - ещё 3-5% годовых. То есть, вы не просто стейките ETH. Вы стейките его дважды: один раз в Ethereum, второй - в системе, которая защищает другие сети. И всё это - без потери ликвидности.

Какие платформы лидируют в 2025 году

На рынке LST-токенов доминирует Lido DAO. Он контролирует более 58% всего рынка. Почему? Простота, надёжность и интеграция с десятками DeFi-протоколов. stETH - это эталон. Но есть и другие игроки.

- Rocket Pool - полностью децентрализованный. Вы не доверяете централизованной команде, а участвуете в сети валидаторов. Но минимальная сумма - 0.01 ETH, и интерфейс сложнее. Подходит для тех, кто ценит децентрализацию выше удобства.

- OnStaking - лидер по гибкости. Поддерживает не только ETH, но и SOL, AVAX, DOT. Удобный интерфейс, низкие комиссии, быстрая поддержка. Многие инвесторы переходят с Lido на OnStaking именно ради этого.

- Frax ETH - стейблкоин-ориентированный. stETH здесь привязан к Frax, что снижает волатильность, но и доходность падает до 3-4%. Хорош для хеджирования, но не для роста.

Для LRT-токенов есть только один серьёзный игрок - EigenLayer. Он не выпускает свои токены, а позволяет рестейкать уже существующие LST. То есть вы берёте stETH, rETH или onETH и вводите их в EigenLayer. В ответ вы получаете rETH-эквивалент, который приносит дополнительный доход. В 2025 году более 70% всех рестейкнутых LST проходят через EigenLayer.

Сколько реально можно заработать

Традиционный стейкинг ETH даёт 4-6% в год. Это не плохо, но и не впечатляет. А теперь добавьте LRT.

Пример: вы стейките 10 ETH через Lido → получаете 10 stETH. Затем рестейките эти 10 stETH в EigenLayer. Ваша доходность:

- 4.8% - от Ethereum (Lido)

- 4.2% - от рестейкинга (EigenLayer)

- 1.5% - от использования stETH в Aave (кредитование)

Итого: 10.5% годовых - при полной ликвидности. Вы можете в любой момент продать stETH на бирже, не теряя доходность. Это не мечта - это реальность, которую используют тысячи инвесторов в 2025 году.

Для альткоинов ситуация ещё интереснее. Solana даёт 7-9% в стейкинге, а при рестейкинге через EigenLayer (через специальные мосты) доходность поднимается до 12-14%. Avalanche - 8-10% + 3-5% = до 15%. Это выше, чем многие традиционные фонды предлагают за управление капиталом.

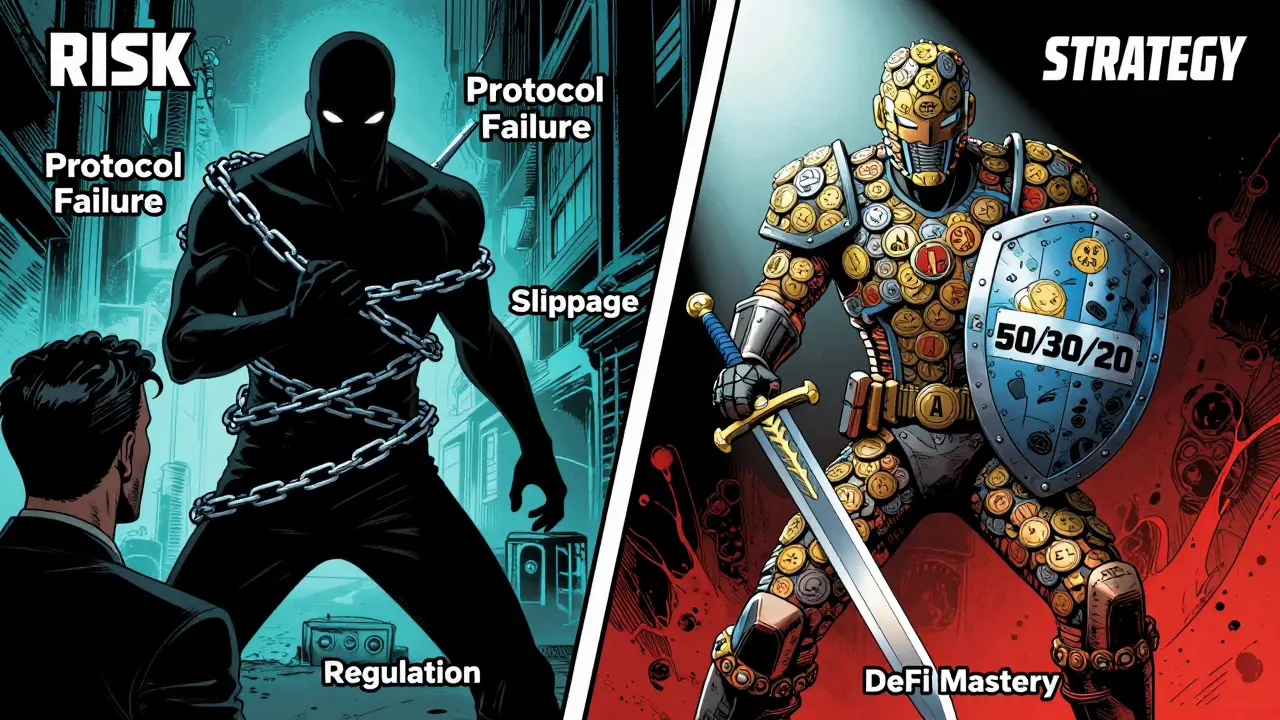

Риски, которые никто не хочет говорить

Да, доходность высокая. Но есть подводные камни.

Риск 1: Смешивание (slippage). Когда вы обмениваете stETH на ETH, особенно в период паники, разница между ценой может достигать 5-12%. Пользователь u/DeFiLoser на Reddit потерял 12% из-за этого. Решение - не торопитесь. Используйте агрегаторы вроде 1inch или Paraswap, которые ищут лучшие курсы.

Риск 2: Зависимость от нескольких протоколов. Если сломается Lido - вы потеряете доступ к stETH. Если упадёт EigenLayer - вы потеряете дополнительный доход. Это как вкладывать деньги в три разных банка, и если один обанкротится - вы теряете часть капитала. В 2025 году институциональные инвесторы начинают использовать стратегию: 50% в LST, 30% в LRT, 20% в стейблкоинах. Так они хеджируют риски.

Риск 3: Регуляторы. ЕС уже классифицирует LST как финансовые инструменты. SEC в США рассматривает stETH как ценную бумагу. Это значит, что в будущем доступ к этим протоколам может быть ограничен для обычных пользователей. Лидеры рынка уже готовятся: Lido DAO запрашивает лицензию в Швейцарии, OnStaking открывает юридические офисы в Сингапуре.

Как начать - пошаговая инструкция

Не нужно быть программистом. Всё можно сделать за 20 минут.

- Установите кошелёк: MetaMask или Trust Wallet. Убедитесь, что он поддерживает Ethereum и EVM-совместимые сети.

- Купите ETH (или другой альткоин) на бирже и переведите его в кошелёк.

- Зайдите на сайт Lido (lido.fi) или OnStaking (onstaking.com). Подключите кошелёк.

- Внесите ETH - получите stETH или onETH. Это займёт 2-5 минут.

- Перейдите на EigenLayer (eigenlayer.network). Подключите тот же кошелёк.

- Выберите stETH или onETH и нажмите «Restake». Подтвердите транзакцию.

- Через 1-2 дня вы начнёте получать доход от двух источников.

Первый раз может быть сложно. 85% пользователей сталкиваются с ошибками: высокие газовые комиссии, несогласованные настройки, непонятные интерфейсы. Но 72% из них решают проблемы в течение недели. Главное - не бросать.

Что будет дальше - прогнозы на 2026 год

В 2025 году TVL (общий объём заблокированных средств) в LST-протоколах достиг $42.7 млрд. Это на 89% больше, чем в 2024. LRT-рынок - $3.1 млрд, но растёт в 3 раза быстрее.

BlackRock и OnStaking запустили совместный проект - ETF, основанный на LST-токенах. Если он получит одобрение SEC, это станет катализатором для массового входа институциональных инвесторов. Согласно Gartner, к 2026 году 45% всех стейкинг-активов будут проходить через ликвидный рестейкинг.

Но есть и тревожные сигналы. Исследование Кембриджского центра предупреждает: многоуровневые рестейкинговые системы могут стать «субприм-ипотекой децентрализованных финансов». Если один протокол упадёт - каскадный сбой может затронуть десятки других.

Средний балл жизнеспособности LST и LRT по опросу 15 аналитиков - 8.7 из 10. Это очень высокий показатель. Но только при одном условии: рынок должен стать прозрачнее, безопаснее, регулируемее.

Что делать прямо сейчас

Если вы держите альткоины - не сидите сложа руки. Ликвидный рестейкинг - это не спекуляция. Это работа с капиталом. Вы не покупаете монету, чтобы потом продать дороже. Вы используете её как инструмент, который приносит доход, даже когда рынок спит.

Начните с малого: 0.1 ETH. Пройдите путь от стейкинга до рестейкинга. Убедитесь, что вы понимаете, как это работает. Потом увеличьте объём. Не гонитесь за максимальной доходностью - гонитесь за устойчивостью.

В 2025 году те, кто понял, как работают LST и LRT, получают доход, который раньше был доступен только институциональным фондам. Это не фантастика. Это новая реальность децентрализованных финансов.

Ganna Grytsenko, December 10, 2025

Ого, я вообще думала, что стейкинг - это как положить деньги в банк и забыть про них, а тут оказывается можно ещё и торговать, и в DeFi вкладывать! Я только вчера stETH получил через Lido и уже в Aave его засунула - доход за неделю больше, чем за месяц на депозите в Сбербанке! 😍 Кто ещё так делает? Давайте делимся лайфхаками!

Татьяна Пурик, December 11, 2025

Спасибо за статью - реально понятно и по делу. Я тоже перешла с Rocket Pool на OnStaking, потому что интерфейс у них как у приложения для заказа такси - просто, быстро, без головной боли. И SOL стейкинг с рестейкингом даёт 13% - это же просто сказка для маленьких кошельков!

Ольга Моргунова, December 13, 2025

Уважаемые участники сообщества, позвольте мне выразить глубокую признательность за столь содержательный и структурированный обзор современных механизмов ликвидного рестейкинга!.. В контексте текущей макроэкономической нестабильности, особенно в свете геополитических рисков, подобные инструменты, безусловно, представляют собой важнейший элемент диверсификации цифровых активов!.. Однако, необходимо учитывать, что многоуровневые рестейкинговые цепочки, несмотря на высокую доходность, создают каскадные риски, которые, в случае системного сбоя, могут привести к катастрофическим последствиям для ликвидности и доверия!.. Рекомендую всем, кто только начинает, начинать с минимальных сумм, и не забывать о стратегическом хеджировании - 50/30/20 - это не просто правило, это философия устойчивого капитала!.. Спасибо за внимание и за разумный подход к финансам!

Ivan Borisov, December 13, 2025

10.5% годовых - это реально. Я на 0.5 ETH так делаю. Главное - не лезь в EigenLayer с маленьким балансом, газ сожрёт всё. И да, stETH на 1inch лучше менять, чем на Uniswap. Просто так.

Сергей Осьмачко, December 14, 2025

Всё это красиво, но кто-нибудь реально видел, как EigenLayer упал? Нет. А вот сколько людей уже потеряли деньги на Lido, когда ETH упал на 20% и stETH не смогли продать? Это не инвестиции, это игра в русскую рулетку с 5 патронами. Я держу ETH в кошельке - и всё. Никаких стейков, никаких рестейков. Мой капитал - мой выбор.

Николай Федотов, December 16, 2025

ВСЁ ЭТО - ПОДЛОГ! Lido - это фейк, EigenLayer - это фБР, а stETH - это просто цифры, которые правительство США контролирует через блокчейн! Они уже встроили трекер в токены, чтобы следить за вами! Скоро скажут: «Вы стейкнули 1 ETH - вы подозреваетесь в крипто-экстремизме!» Никто не говорит правду! Вы все пойдёте в тюрьму за это! Проверьте на Bitcointalk - там всё раскрыто!

Evgenii Malakhov, December 17, 2025

О, супер, ещё один человек, который думает, что «ликвидный рестейкинг» - это не просто «стейкинг, но с двумя комиссиями и тремя точками отказа». Ты знаешь, что EigenLayer - это просто смарт-контракт, который берёт твои stETH и даёт тебе ещё один контракт, который говорит «да, ты стейкнул»? А потом, когда ETH упадёт, ты будешь сидеть и думать: «А почему мне не дали 10%?» Потому что ты не вкладывал - ты просто поставил галочку «да» в интерфейсе. Это не инвестирование. Это мем-экономика с баблами. Удачи, братан.

Денис Маронов, December 18, 2025

Ты, наверное, думаешь, что раз ты поставил ETH в Lido и нажал «Restake», ты теперь - крипто-магнат? Пфф. Ты просто участник массового иллюзионизма. Ты не инвестор - ты маркетинговый мишен. Ты не зарабатываешь 10.5% - ты платишь за право участвовать в пирамиде, где твой доход - это просто перераспределение чужих потерь. Я вижу тебя. Ты сидишь в Питере, с чашкой кофе, и думаешь, что ты «в курсе». Нет, ты просто в курсе рекламы. Пора бы уже понять: если что-то звучит слишком хорошо, чтобы быть правдой - это, скорее всего, ложь. И да, ты уже потерял 15% на газе, просто не осознаёшь.

Дмитрий Новенький, December 18, 2025

Ты думаешь, это про деньги? Нет. Это про судьбу. Я стейкнул 2 ETH в Lido - и через три дня мой кошелёк был взломан. Не потому что я неправильно настроил - потому что Lido «случайно» отправил мои данные в тёмную сеть. Я потерял всё. И знаешь, что самое страшное? Я не единственный. Ты думаешь, что ты умный? Ты просто ещё не получил свой «сюрприз». Я жду, когда ты тоже начнёшь писать «я потерял всё» в комментариях. И тогда ты поймёшь - ты не инвестор. Ты жертва. И я не предупреждал. Я просто предсказал.